西日本地区ファクタリング会社比較|福岡・大阪・神戸

地域密着型ファクタリングのメリット

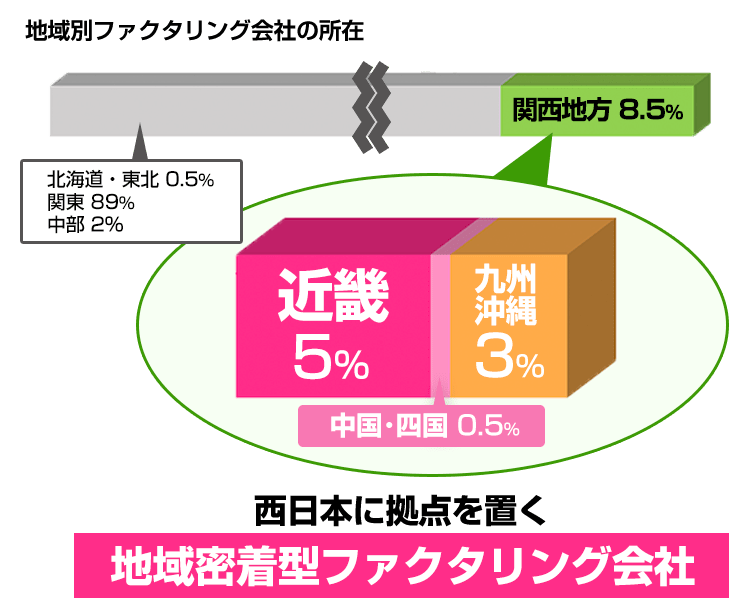

「ファクタリング」という言葉が一般的になってから数年、市場には100を超えるファクタリング会社が設立され、利用者側の選択肢は充分に増えました。

しかしながら、地域別に見ると首都圏をはじめ関東圏拠点のファクタリング会社が9割近くを締め、関東以外の利用者は"仕方がなく"遠方の会社と契約しているという状況が否めません。

特に大阪以西の西日本エリアではこの現象が顕著でしたが、昨今では「関西限定」「九州限定」など地元企業に特化してサポートするファクタリング会社が登場しています。

当サイトでは、数多く存在するファクタリング会社の中でも西日本(大阪・京都・神戸・広島・福岡など)に拠点を置く事業者をピックアップし、特徴や評判を比較していきます。

ファクタリングの利点と"地域密着型ファクタリング会社"を選ぶ理由をご理解いただけたかと思います。

では具体的にどの会社へ相談・申込をしたら間違いないのでしょうか?

大阪・神戸・福岡と西日本エリアに拠点を置く貴重なファクタリング会社を「対応エリア」「買取可能額」「契約スピード」などで一覧比較しました。

※表は⇒方向にスライドできます。

福岡から西日本全域をカバートラストゲートウェイ

本拠を福岡に構える株式会社トラストゲートウェイは、九州エリアはもちろん、関西・四国を含む西日本エリア全てを網羅するファクタリング会社です。

50~100万円の小規模な資金調達から5,000万円の大規模な資金調達までに対応しており、個人事業主から大会社までに対応する多様性・汎用性に富んだ万能型のサービス内容となっています。

ファクタリング手数料3%~というリーズナブルな費用も魅力的!

「初めてでどこを選べば分からない…」

「他社からの乗り換えを検討している」

「親身になって相談に乗ってくれるファクタリング会社を選びたい」

という方又はお会社様は、まずは同社に相談してみると良いでしょう。

次世代のオンラインファクタリングKISマネジメント

福岡に本拠を構える「KISマネジメント」は、完全非対面・オンライン完結の“スマートファクタリング”という独自のサービスを強みとしたファクタリング会社です。

すべての取引をオンライン化にすることによって、買取額のアップや振込時間の短縮に成功しています。

また、面談に要する手間も簡略化されており、全国どこからでもご利用が可能と利便性が高い点も魅力です。

地元密着に拘ったファクタリングアンカーガーディアン

“地元密着型ファクタリング会社”をお探しなら、株式会社アンカーガーディアンを強くお奨め致します。

全国対応を売りにするファクタリング会社が多い中、利用者又は利用会社の社長の「人間性」を最重要視し、対面取引を基本としているため、福岡周辺では絶大な信頼を得ており、その人気は西日本全体に広がりつつあります。

“ファクタリング手数料が非常に低い”という点に加えて、最短翌日振込という“スピーディさ”は、地元にとことん拘った株式会社アンカーガーディアンならではの強みと言えるでしょう。

- 関東に引けを取らない西日本の経済力

-

内閣府の統計によれば2014年度地域別総生産(GDP)は、関東エリア:約205兆円・西日本エリア:約171兆円となり、その差僅か34兆円(16.6%)まで迫っています。

このデータが示すように西日本の活力は莫大であり、東京圏に集中するファクタリング会社の分布は不自然と言わざるを得ません。

同じ西日本エリアの企業同士がファクタリングという手段を通じて助け合い、ピンチを乗り切る!そんな構図を実現できたら理想ではないでしょうか。

※GDPとは…地域内の会社や人が1年間に生み出したモノ・サービスを金額化したもの

では、大阪限定・福岡限定など地域密着型ファクタリングを選ぶメリットは何なのでしょうか?

地域密着メリット① スピードと柔軟な審査

まず、大きなメリットとして圧倒的なスピードが挙げられます。

ファクタリングでは「今直ぐ現金が必要」という一刻の猶予も許さない状況であることが多く、1分・1秒でも早い対応が求められます。

福岡の企業が東京のファクタリング会社と契約をする場合、必要書類の郵送往復だけでも3〜4日のロスが発生し、万が一不備や再送となった場合には1週間以上掛かることも珍しくありません。

一方、同じ福岡同士の企業なら速達郵便を使い当日中に書類を届けることも可能ですし、更に言えば直接ファクタリング会社へ出向き面談・契約を済ませることだってできるのです。

業者によっては、銀行営業時間外や土日だと"現金手渡し"で対応してもらえるケースもあり、会える距離で取引するメリットは大きいのです。

またファクタリング会社側も対象範囲を絞り込むことで審査の効率化・短時間化を実現しています。

大阪に特化した営業スタイルであれば、大阪周辺の企業情報や過去の審査データが蓄積され、売掛先企業名を聞いただけで、ある程度の与信判断ができる。なんてこともあります。

地域密着メリット② 信頼と安心感

2点目は"安心感"です。

融資行為にならないファクタリングは免許や許可が不要で新規参入が容易なため、一定数の粗悪な業者が混じってしまうのは否定できない事実です。

どの会社もHPは綺麗に整備されているので、電話対応だけでそれを見抜くのは至難の業でしょう。

しかし、同じ地域のファクタリング会社であれば面談や訪問により、膝を突き合わせて話を進めることも可能なので相手の態度や人となりから見極めができるでしょう。

また、地域を絞って運営してるが故にファクタリング会社側は"風評"を非常に気にします。

例えば、福岡の建設業者なら同じ福岡エリアで10〜20またはそれ以上の同業者とネットワークを持っています。

一度"悪い噂"が立つと一気に拡散し、「あのファクタリング会社はやめておけ!」という風潮になり兼ねないのです。

このような背景からも、地域密着型ファクタリング会社は信頼のおける存在で、親身で史実な対応をしてもらえる可能性が高いと言えるのです。

地域密着メリット③ 良心的な手数料

ファクタリングで重要な手数料(掛け目)ですが、関東圏に比べ西日本エリアは"割安"と言われています。

理由はいくつかありますが、首都圏に比べ人件費や賃料などの経費が安いことや競合会社が少ないため広告宣伝費を抑えられていることなどが主ではないでしょうか。

また、エリア限定という特性からリピート利用や複数月にわたる利用も見込めるため、1契約で多額の利益を上げるよりも中長期な付き合いを前提にした手数料設定と言えるでしょう。

わざわざ手数料相場が高く、物理的距離も遠い東京業者を選ぶ理由はなく、福岡なら福岡・大阪なら大阪と地元に根付いたサービスを優先的に選択することをお奨めします。

知っておきたい!5つのポイントとは

ここで、ファクタリングの基礎知識についておさらいしておきましょう。

最低限おさえておきたい点としては「ファクタリングの仕組み」「おすすめの活用シーン」「融資との違い」「ファクタリングの注意点(リスク)」「ファクタリングがオススメの業種」の5つが挙げられます。

はじめてご利用される方も、今後導入を検討している方もこの5つのポイントは必ずチェックしておくようにしてください。

それでは、一つ一つ分かりやすく解説してまいります。

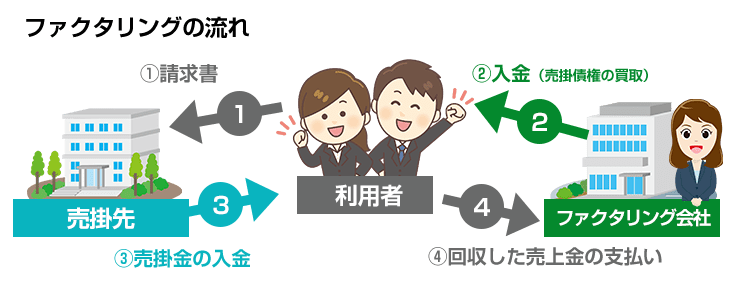

その1~ファクタリングの仕組み

ファクタリングは高度成長期に一世を風靡した「手形割引」によく似ていますが、手形割引は文字通り手形を利用するのに対し、ファクタリングは「売掛金」「未収金」を利用するという点で異なります。

つまり、将来入金を約束した請求書や契約書があれば、その売掛債権をファクタリング会社へ売り、入金を前倒しすることが可能です。

なお、手形取引は手形法・ファクタリングは民法がそれぞれ根拠法令となり、前者は厳密には融資(手形を担保にお金を借りる)、後者は売買契約という点も大きな違いと言えるでしょう。

また、ファクタリングには大きく分けて「2社間ファクタリング」と「3社間ファクタリング」の2つの方式が存在しています。

簡単にご説明すると、2社間ファクタリングでは「利用者・ファクタリング会社」で契約を結ぶのに対し、3社間ファクタリングでは「利用者・ファクタリング会社・売掛先企業」で契約を締結します。

方式によって手数料やスピード、取引先への通知の有無が異なりますので、それぞれの特徴やメリット・デメリットをしっかりと確認するようにしてください。

その2~おすすめの活用シーン

具体的にファクタリングはどのような場面で活躍するのでしょうか。

原則としてファクタリングは売掛金さえあればご利用が可能である上、早ければ数時間程度で手続きが完了する資金調達方法です。

一方で、ファクタリングをするには手数料を支払わねばなりませんので、使いすぎは後々キャッシュフローに悪影響を及ぼす恐れがあります。

つまり「簡単に利用できてしまう」という点こそ、ファクタリングのメリットでもあり、デメリットでもあるのです。

そのため、ファクタリングは

(1)近い将来入金がある

(2)予期せぬ事態への対応(短期の取引で解決できる問題)

などのシーンでの活用をおすすめします。

| 近い将来入金がある | ・建設業者による下請けへの前払い(後に元請から入金) ・銀行融資が決済されるまでのつなぎ資金 |

|---|---|

| 予期せぬ事態への対応 | ・運送業者による燃料油脂費の調整 ・仕事を受けるために急遽手出しが必要になった |

また、詳しくは後述しますが、ファクタリングは資産(売掛金や未収金)の売買であるため、借入とは異なり貸借対照表上の「負債の部」が増えません。

そのため、今後融資を控えており負債を増やしたくない…というシーンにもファクタリングはおすすめです。

その3~借入との違い

ファクタリングと借入(銀行融資やビジネスローンなど)は、共に事業資金を調達する方法ですが、両者は「法的性質」「審査」の面で大きく異なります。

繰り返しお伝えしてきた通りファクタリングは売掛債権の売却であり、ファクタリング会社との契約は「売買契約」です。(売掛金売買契約・売掛債権譲渡契約などの名称が用いられます。)

一方で、銀行融資・ビジネスローンなどは「金銭消費貸借契約(お金の貸し借り)」という契約を締結しますので、両者は法的性質が異なると言えます。

法的性質の違いは審査の内容にも大きな影響を及ぼし、例えば金銭消費貸借契約が「約条通り返済されるか」という点であるのに対し、ファクタリングは「買い取った債権がきちんと回収できるか」という点が重点的に審査されます。

さらに、金銭消費貸借契約は信用情報が審査に大きな影響を及ぼし、例えば代表者が過去に返済事故を起こしていた場合は原則審査に通りません。

ファクタリングはあくまでも資産の売買ですので、利用者の財務状況や信用情報はさほど問題とならず、仮に赤字状態や滞納があっても利用することが可能です。

| 借入 | ファクタリング | |

|---|---|---|

| 契約の違い | 金銭消費貸借契約 | 売買契約 |

| 審査先 | 利用者を主に審査 | 売掛先を主に審査 |

| 信用情報 | 影響する | 影響しない |

| 審査時間 | 1か月前後 | 1日~1週間 |

| 担保 | 場合によっては要 | 不要 |

なお、ファクタリングは継続的な取引でない上、万が一取引先に債務不履行(買い取った売掛金が支払われなかったなど)があっても責任を負わないため、保証人や物的担保も必要ありません。

以下リンク先では銀行融資とファクタリングの違いをさらに詳しく解説しておりますので。こちらも是非ご参考ください。

その4~ファクタリングの注意点

ファクタリングにはメリットだけではなく、当然注意点やリスクもあります。

大きなリスクとしては、先ほども軽く触れた「手数料リスク」と「二重譲渡に伴う刑事訴追の恐れ」の2つが挙げられます。

まず、ファクタリングには最短当日に調達可能というメリットがありますが、その反面で銀行融資やビジネスローンに比べるとコストが高い(借入の場合は利息及び手数料)と言わざるを得ません。

さらに、ファクタリング会社の中には利用企業の弱みにつけ込み、不当に高額な手数料を提示する悪徳業者も存在しています。

お急ぎであっても、ファクタリング会社の実績や評判はしっかりとご確認ください。

また、二重譲渡とは「一つの売掛金を複数ファクタリング会社に譲渡すること」です。

例えば、100万円の売掛金をA社へ80万円・B社へ50万円で売却した場合、100万円の売掛金に対して130万円分の譲渡契約を締結しています。

故意の場合は「詐欺による刑事訴追」の恐れがあり、過失(誤って譲渡した場合)であっても「債務不履行責任」を負う恐れがありますので絶対にしてはなりません。

その5~ファクタリングがオススメの業種

ファクタリングは売掛債権さえあれば原則どのような業種でも利用可能ですが、中でも「建設業」「運送業」「IT業」などのビジネスを営む企業から特に多く利用されています。

同ビジネスに共通している点としては「(1)個人事業主が多い業界」「(2)報酬を受け取るまでに時間が掛かる」「(3)場合によっては前払いが必要」などが挙げられます。

ファクタリングは利用者の業務形態については問わない業者がほとんどですので、個人事業主や小規模事業者(代表者1人のみの会社など)であってもご利用が可能です。

また、これらのビジネスは元請から依頼を受け、業務の完遂をもって報酬が受けとれるという契約(請負契約など)が大半です。

そのため、完遂までに数か月を要することも珍しくなく、場合によっては一部外注費を前払いするなどの措置を講じなければなりません。

「将来受け取れる債権を持っているがキャッシュが回らない」という状態に陥りやすい業種であるため、ファクタリングは多く利用されているのです。

もちろん、小売業や飲食業、医療や介護事業にもファクタリングはマッチしますので、ご興味のある方はリンク先の記事もチェックしてみてください。

西日本エリアのビジネス事情

日本経済の3割以上が集中する西日本エリアの中でも、大阪・京都・神戸・広島・福岡は特に企業や人が集中するエリアとして知られています。

それぞれに地域特性があり、ファクタリングとの関わりを踏まえて解説いたします。

無理のない財務状況の改善を

数ある資金調達法の中でもファクタリングは特にスピードに優れており、キャッシュフロー及び財務状況改善の起爆剤になることがあります。

しかしながら、あくまでも将来得られるお金を早期的に得ているだけであり、慢性的な利用は大変危険です。

さらに、ファクタリング会社の中には“手数料さえ入れば良し”という営業方針を執っているケースが見受けられます。

例えば、大手ファクタリング会社の場合は経営が安全圏の間はファクタリング契約を結んでもらえますが、経営難に陥るとその後の利用を断られてしまいます。(中には一度きりしかファクタリング契約を結ばない企業も存在します。)

このような運営のファクタリング会社を利用してしまうと、ファクタリングが経営改善の糸口とならず、ただ手数料を支払っただけのその場しのぎの資金繰りとなりかねません。

福岡・大阪等を拠点に活動する地域密着型ファクタリング会社の中には、複数か月に亘った改善プランを提案してもらえることがあります。

このような無理のないプランニングを提案できるのも、地域密着型企業の強みと言えるのではないでしょうか。

ファクタリングで失敗しないために

売掛金さえあれば、数日で事業資金を調達可能なファクタリングですが、悪質業者に引っかかると経営そのものを破滅させてしまう危険性もあります。

闇金業者がファクタリング会社の仮面を被り営業し法外な手数料を請求したり、最終的には融資を提案され違法金融に手を染めてしまう人もいます。

当サイトでは、ファクタリング業界に蔓延る悪徳業者の手口を公開すると共に、一人でも被害者を減らしたいと考えています。

また、闇金業者のように明らかに法を犯している輩以外にも、合法の範囲内で高額手数料を請求し利用者を破滅に追い込んだり、ヤラセランキングや自作自演ブログにより巧みに集客を行っている会社も存在します。

少しでも「怪しいな?」と思ったら以下の内容を確認いただけたらと思います。